公募銷(xiāo)售費(fèi)用新規(guī)來(lái)了,累計(jì)每年向投資者讓利500億

獨(dú)家搶先看

9月5日,業(yè)內(nèi)較為期待的公募銷(xiāo)售費(fèi)率改革終于落地,歷時(shí)兩年多,三個(gè)階段分步驟,公募基金行業(yè)費(fèi)率改革順利進(jìn)入收官階段。

9月5日,證監(jiān)會(huì)修訂發(fā)布《公開(kāi)募集證券投資基金銷(xiāo)售費(fèi)用管理規(guī)定》,明確公募基金認(rèn)購(gòu)費(fèi)、申購(gòu)費(fèi)、銷(xiāo)售服務(wù)費(fèi)率調(diào)降標(biāo)準(zhǔn),優(yōu)化贖回安排等舉措,標(biāo)志著公募改革第三階段銷(xiāo)售費(fèi)率改革的落地。

公募銷(xiāo)售費(fèi)用管理新規(guī),共六章28條,主要包括以下六方面內(nèi)容:

一是合理調(diào)降公募基金認(rèn)購(gòu)費(fèi)、申購(gòu)費(fèi)、銷(xiāo)售服務(wù)費(fèi)率水平,降低投資者成本。

二是優(yōu)化贖回安排,明確公募基金贖回費(fèi)全額計(jì)入基金財(cái)產(chǎn)。

三是鼓勵(lì)長(zhǎng)期持有,明確對(duì)投資者持有期限超過(guò)一年的股票型基金、混合型基金、債券型基金,不再計(jì)提銷(xiāo)售服務(wù)費(fèi)。

四是堅(jiān)持權(quán)益類(lèi)基金發(fā)展導(dǎo)向,設(shè)置差異化的尾隨傭金支付比例上限。

五是強(qiáng)化基金銷(xiāo)售費(fèi)用規(guī)范,統(tǒng)籌解決基金銷(xiāo)售結(jié)算資金利息歸屬、基金投顧業(yè)務(wù)雙重收費(fèi)等行業(yè)亂象。

六是建立基金行業(yè)機(jī)構(gòu)投資者直銷(xiāo)服務(wù)平臺(tái),為基金管理人直銷(xiāo)業(yè)務(wù)發(fā)展提供高效,便捷、安全服務(wù)。

監(jiān)管指出,此次新規(guī)強(qiáng)化監(jiān)管制度的剛性約束,著力構(gòu)建公募基金銷(xiāo)售發(fā)展新生態(tài)。修訂后,通過(guò)完善公募基金銷(xiāo)售全鏈條監(jiān)管,統(tǒng)籌解決沉淀資金孳息歸屬、基金投顧重復(fù)收費(fèi)、基金份額設(shè)置不公平對(duì)待投資者等行業(yè)長(zhǎng)期存在的問(wèn)題,強(qiáng)化廉潔從業(yè)防線,明確基金管理人強(qiáng)化渠道能力建設(shè)要求,推動(dòng)行業(yè)高質(zhì)量發(fā)展。

此外,本次修訂還兼顧不同類(lèi)型機(jī)構(gòu)的業(yè)務(wù)發(fā)展模式差異的客觀事實(shí),統(tǒng)籌不同類(lèi)型費(fèi)用改革的協(xié)調(diào)一致,促進(jìn)行業(yè)的長(zhǎng)期健康穩(wěn)定發(fā)展。

公募銷(xiāo)售費(fèi)用管理新規(guī)明細(xì)出臺(tái),銷(xiāo)售費(fèi)用每年下降約300億、降幅34%

公募銷(xiāo)售費(fèi)用管理新規(guī)最大的看點(diǎn)在于明確了公募基金銷(xiāo)售環(huán)節(jié)的費(fèi)用明細(xì)。

一是認(rèn)購(gòu)申購(gòu)費(fèi)。新規(guī)將股票型基金的認(rèn)購(gòu)費(fèi)率、申購(gòu)費(fèi)率上限由1.2%、1.5%,調(diào)降至0.8%;將混合型基金的認(rèn)購(gòu)費(fèi)率、申購(gòu)費(fèi)率上限由1.2%、1.5%,調(diào)降至0.5%;將債券型基金的認(rèn)購(gòu)費(fèi)率、申購(gòu)費(fèi)率上限由0.6%、0.8%,調(diào)降至0.3%。

第二是銷(xiāo)售服務(wù)費(fèi)。新規(guī)將股票型基金和混合型基金的銷(xiāo)售服務(wù)費(fèi)率上限由0.6%/年調(diào)降至0.4%/年;將指數(shù)型基金和債券型基金的銷(xiāo)售服務(wù)費(fèi)率上限由0.4%/年,調(diào)降至0.2%/年;將貨幣市場(chǎng)基金的銷(xiāo)售服務(wù)費(fèi)率上限由0.25%,調(diào)降至0.15%/年。

業(yè)內(nèi)測(cè)算,以近三年平均數(shù)據(jù)測(cè)算,第三階段基金銷(xiāo)售費(fèi)用改革每年整體降費(fèi)約300億元,降幅約為34%。

三是公募基金贖回費(fèi)部分歸基金資產(chǎn)所有。新規(guī)優(yōu)化贖回費(fèi)制度,主要有兩個(gè)方面:一是將現(xiàn)行“贖回費(fèi)部分歸基金資產(chǎn)所有,部分歸基金銷(xiāo)售機(jī)構(gòu)所有”的制度安排,優(yōu)化為“贖回費(fèi)全部歸基金財(cái)產(chǎn)所有”,引導(dǎo)基金銷(xiāo)售機(jī)構(gòu)通過(guò)提供持續(xù)性服務(wù),由賺取“流量”收入向賺取“保有”收入轉(zhuǎn)變。另一方面統(tǒng)一贖回費(fèi)收取標(biāo)準(zhǔn),明確除交易型開(kāi)放式指數(shù)基金(ETF)、同業(yè)存單基金、貨幣市場(chǎng)基金以及中國(guó)證監(jiān)會(huì)認(rèn)可的其他基金除外,各類(lèi)基金及其份額均按相同標(biāo)準(zhǔn)收取贖回費(fèi),鼓勵(lì)投資者長(zhǎng)期持有。

四是降低客戶(hù)維護(hù)費(fèi)占管理費(fèi)的分成比例,聚焦個(gè)人客戶(hù)服務(wù)和權(quán)益類(lèi)基金發(fā)展。

新規(guī)降低客戶(hù)維護(hù)費(fèi)占管理費(fèi)的分成比例,一方面,對(duì)于向個(gè)人投資者銷(xiāo)售基金形成的保有量,繼續(xù)維持客戶(hù)維護(hù)費(fèi)占管理費(fèi)比例不超過(guò)50%的上限,鼓勵(lì)基金銷(xiāo)售機(jī)構(gòu)持續(xù)做好個(gè)人投資者服務(wù),以切切實(shí)實(shí)的獲得感贏得個(gè)人投資者信任。

另一方面,區(qū)分權(quán)益類(lèi)基金和非權(quán)益類(lèi)基金,對(duì)于向機(jī)構(gòu)投資者銷(xiāo)售權(quán)益類(lèi)基金形成的保有量,繼續(xù)維持客戶(hù)維護(hù)費(fèi)占管理費(fèi)比例不超過(guò)30%的上限,對(duì)于向機(jī)構(gòu)投資者銷(xiāo)售債券型基金、貨幣基金形成的保有量,將客戶(hù)維護(hù)費(fèi)占管理費(fèi)的比例上限由30%調(diào)降至15%,鼓勵(lì)基金銷(xiāo)售機(jī)構(gòu)大力發(fā)展權(quán)益類(lèi)基金。

引導(dǎo)基金銷(xiāo)售機(jī)構(gòu)向“保有”要收入,鼓勵(lì)投資者摒棄“炒基金”

公募銷(xiāo)售費(fèi)用管理新規(guī)出臺(tái),針對(duì)基金銷(xiāo)售領(lǐng)域“重首發(fā),輕持營(yíng)”等現(xiàn)象進(jìn)行了約束。

一直以來(lái),我國(guó)公募基金認(rèn)申贖費(fèi)率較高,且大部分費(fèi)用歸銷(xiāo)售渠道所有,是基金銷(xiāo)售機(jī)構(gòu)長(zhǎng)期以來(lái)“重首發(fā),輕持營(yíng)”的重要原因之一,部分機(jī)構(gòu)存在誘導(dǎo)投資者“贖舊買(mǎi)新”,損害投資者利益的行為。

此次新規(guī)對(duì)公募基金認(rèn)(申)購(gòu)費(fèi)、贖回費(fèi)、銷(xiāo)售服務(wù)費(fèi)等銷(xiāo)售環(huán)節(jié)費(fèi)用均進(jìn)行合理調(diào)降、優(yōu)化,比如優(yōu)化為“贖回費(fèi)全部歸基金財(cái)產(chǎn)所有”,不僅顯著降低投資者投資成本,還進(jìn)一步壓縮了流量費(fèi)收入空間,引導(dǎo)銷(xiāo)售機(jī)構(gòu)由賺取“流量”向賺取“保有”轉(zhuǎn)變,從源頭上解決“贖舊買(mǎi)新”等行業(yè)頑疾。

此外,新規(guī)突出“投資者利益為核心”,鼓勵(lì)堅(jiān)持長(zhǎng)期投資、價(jià)值投資理念,鼓勵(lì)投資者摒棄熱衷炒作的“短期行為”。通過(guò)贖回費(fèi)全額計(jì)入基金資產(chǎn),簡(jiǎn)化并統(tǒng)一贖回費(fèi)率設(shè)置,剛性提高投資者短期炒作成本,比如提高了7天至30天的贖回費(fèi)率;同時(shí),通過(guò)規(guī)范優(yōu)化銷(xiāo)售服務(wù)費(fèi)收取模式,對(duì)于持續(xù)持有期限超過(guò)一年的股票型基金、混合型基金、債券型基金不得繼續(xù)收取銷(xiāo)售服務(wù)費(fèi),有效降低投資者長(zhǎng)期投資成本雙措并舉,引導(dǎo)投資者積極踐行長(zhǎng)期投資、價(jià)值投資理念。

公募費(fèi)率改革三個(gè)階段累計(jì)每年為投資者讓利超500億元

費(fèi)率改革自2023年7月改革進(jìn)入實(shí)操階段以來(lái),行業(yè)已走過(guò)兩年歷程,按照“基金管理人-證券公司-基金銷(xiāo)售機(jī)構(gòu)”的實(shí)施路徑分階段推進(jìn)公募基金費(fèi)率改革工作,逐步降低公募基金綜合投資成本,三個(gè)階段,累計(jì)每年向投資者讓利超500億元。

其中,第一階段降低主動(dòng)權(quán)益類(lèi)公募基金產(chǎn)品的管理費(fèi)率、托管費(fèi)率,每年為投資者讓利約140億元;

第二階段,主要調(diào)降基金股票交易傭金費(fèi)率,降低基金管理人證券交易傭金分配比例上限,每年為投資者讓利約68億元;

第三階段,主要調(diào)降認(rèn)申購(gòu)費(fèi)等銷(xiāo)售環(huán)節(jié)費(fèi)率,每年為投資者讓利約300億元。

業(yè)內(nèi)指出,未來(lái),公募在基金運(yùn)作環(huán)節(jié)中的費(fèi)率有望進(jìn)一步降低,比如基金登記結(jié)算、指數(shù)授權(quán)使用、信息披露、審計(jì)等相關(guān)固定費(fèi)用。

在今年4月,多家基金公司收到指數(shù)公司調(diào)降指數(shù)授權(quán)費(fèi)的通知。指數(shù)公司下調(diào)ETF等指數(shù)使用費(fèi),普遍打八折。此前,貨幣經(jīng)紀(jì)服務(wù)費(fèi)率也進(jìn)行了相關(guān)下調(diào)。

此外,在大規(guī)模寬基ETF降費(fèi)后,關(guān)于場(chǎng)外指數(shù)基金、貨幣基金等規(guī)模較大產(chǎn)品的管理費(fèi)與托管費(fèi)率的費(fèi)率自主權(quán)在基金公司,進(jìn)行相應(yīng)的引導(dǎo)。

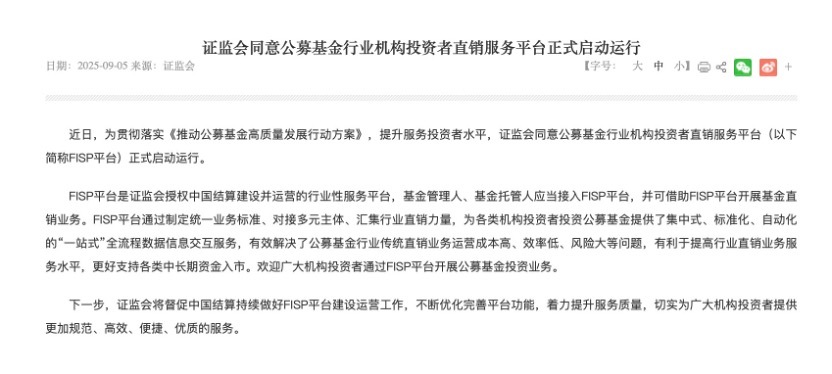

證監(jiān)會(huì)推出FISP平臺(tái),鼓勵(lì)基金公司壯大直銷(xiāo)渠道

9月5日,證監(jiān)會(huì)指導(dǎo)中國(guó)結(jié)算搭建公募基金行業(yè)機(jī)構(gòu)投資者直銷(xiāo)服務(wù)平臺(tái)(FISP平臺(tái))正式上線,該平臺(tái)通過(guò)制定統(tǒng)一業(yè)務(wù)標(biāo)準(zhǔn)、對(duì)接多元主體、匯集行業(yè)直銷(xiāo)力量,為各類(lèi)機(jī)構(gòu)投資者投資公募基金提供了集中式、標(biāo)準(zhǔn)化、自動(dòng)化的“一站式”全流程數(shù)據(jù)信息交互服務(wù),有效解決了公募基金行業(yè)傳統(tǒng)直銷(xiāo)業(yè)務(wù)運(yùn)營(yíng)成本高、效率低、風(fēng)險(xiǎn)大等問(wèn)題,有利于提高行業(yè)直銷(xiāo)業(yè)務(wù)服務(wù)水平。

“特別聲明:以上作品內(nèi)容(包括在內(nèi)的視頻、圖片或音頻)為鳳凰網(wǎng)旗下自媒體平臺(tái)“大風(fēng)號(hào)”用戶(hù)上傳并發(fā)布,本平臺(tái)僅提供信息存儲(chǔ)空間服務(wù)。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”